Die private Altersvorsorge ist ein wichtiger Aspekt für jeden, der sich um seine finanzielle Sicherheit im Alter kümmern möchte. Obwohl die gesetzliche Rente in Deutschland als solides Fundament gilt, ist sie alleine nicht ausreichend, um einen angenehmen Lebensstandard im Alter zu ermöglichen.

Die gesetzliche Rente in Deutschland ist aufgrund des demografischen Wandels und des steigenden Lebensalters immer weniger wert. Die Anzahl der Rentner wächst und es gibt immer weniger Arbeitnehmer, die in die Rentenkassen einzahlen. Dies führt dazu, dass die gesetzliche Rente in Zukunft imer weiter sinken wird. Eine aktuelle Studie prognostiziert, dass ein Arbeitnehmer, der heute 45 Jahre alt ist, im Alter von 67 Jahren mit einer gesetzlichen Rente rechnen kann, die um die 40% niedriger sein wird als das, was er jetzt verdient.

Eine weitere Herausforderung für die gesetzliche Rente ist, dass sie nicht an die steigenden Lebenshaltungskosten angepasst wird. Daher ist es für viele Menschen schwer, mit der gesetzlichen Rente ihren Lebensstandard im Alter aufrechtzuerhalten. Es ist daher wichtig, dass man sich um eine private Altersvorsorge kümmert, um seine finanzielle Sicherheit im Alter zu garantieren.

Rentenhöhe = Beitrag x Zeit

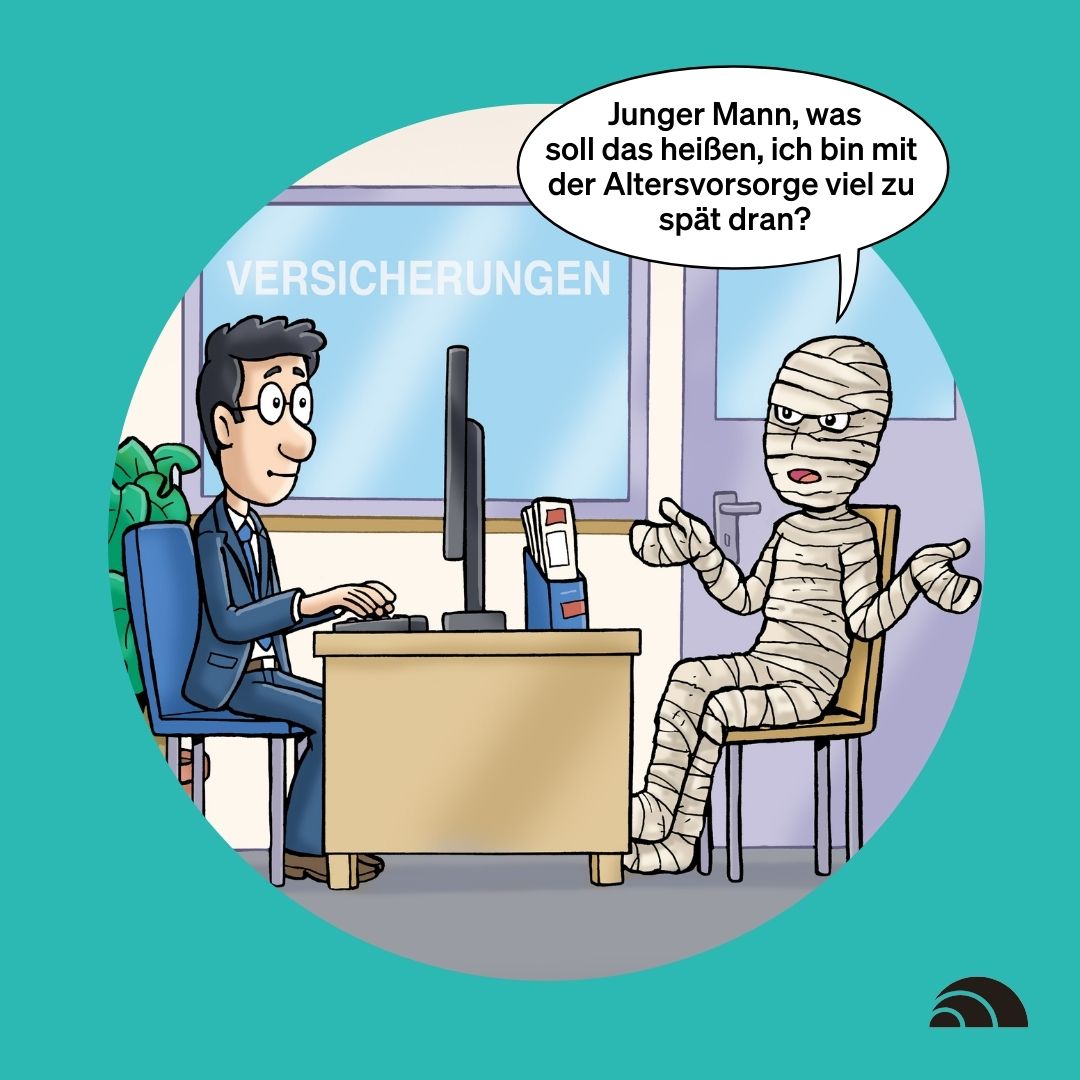

Hier wird deutlich, dass um so weniger Zeit man noch bis zur Rente hat, um so mehr Geld in eine zusätzliche private Altersvorsorge investiert werden muss um die selbe Rentenhöhe zu erhalten wie wenn man noch viel Zeit bis zur Rente hat.

Eine private Altersvorsorge bietet viele Vorteile gegenüber der gesetzlichen Rente. Zum einen ist sie flexibler, da man sich selbst entscheiden kann, wie viel man einzahlen möchte und wie das Kapital angelegt werden soll. Zum anderen ist sie besser an die individuellen Bedürfnisse anpassbar, da es viele verschiedene Varianten gibt, wie man seine private Altersvorsorge aufbauen kann.

Eine Möglichkeit der privaten Altersvorsorge ist die s. g. Riester-Rente. Hierbei handelt es sich um eine staatlich geförderte Altersvorsorge, bei der man jedes Jahr einen bestimmten Betrag einzahlen muss. Dieser Betrag wird mit staatlichen Zulagen und Steuervorteilen aufgestockt. Eine weitere Möglichkeit ist die private Rentenversicherung, bei der man monatlich einen Betrag einzahlt und im Alter eine monatliche Rente erhält. Es gibt auch die Möglichkeit, in Aktien, Investmentfonds oder Immobilien zu investieren, um eine private Altersvorsorge aufzubauen.

Eine weitere wichtige Überlegung bei der privaten Altersvorsorge ist die Steuervergünstigung, die man erhält. Ein Teil der Beiträge zur privaten Altersvorsorge kann als Sonderausgaben bei der Steuererklärung geltend gemacht werden, was zu einer höheren Rückzahlung oder einer geringeren Steuerbelastung führt.

Ein weiterer Vorteil der privaten Altersvorsorge ist, dass man i. d. R. über das Kapital auch schon früher verfügen kann, im Gegensatz zur gesetzlichen Rente, die erst ab dem Erreichen der gesetzlichen Regelaltersgrenze (aktuell 67. Lebensjahr) ausgezahlt wird. Auch im Falle einer Krankheit oder Arbeitslosigkeit kann man auf das Kapital zugreifen, um die finanziellen Belastungen zu mildern.

Fazit: Die private Altersvorsorge ist unverzichtbar um einen angenehmen Lebensstandard im Alter zu garantieren. Die gesetzliche Rente alleine reicht nicht aus, um die steigenden Lebenshaltungskosten zu decken und die finanzielle Sicherheit im Alter zu gewährleisten. Es ist daher wichtig, frühzeitig anzufangen, eine private Altersvorsorge aufzubauen, um sich optimal auf die Zukunft vorzubereiten.